最近一段时间,资金市场环境激烈动荡,债券市场大幅下跌,十年期国债和国开债分别突破4%和5%,而M2增速则再创新低,这种趋势在岁末年初和2018年将如何演进,是金融市场和每个投资者都关注的问题。

政策面偏紧的趋势仍在持续

要讨论岁末年初的资金市场前景,首先还需要看央行的态度。从最近发布的《2017年第三季度货币政策执行报告》(以下简称《报告》),可大体窥见2018年央行的货币政策取向,具体来说,《报告》中以下两方面内容与明年的资金市场前景密切相关:

第一,货币政策偏紧的基调将延续。《报告》延续了稳健中性货币政策的基调,但删除了“做好供给侧结构性改革中的总需求管理”,这说明央行对于当前经济形势的判断总体是乐观的,有利于经济稳定的因素仍然较多,物价涨幅可能会有所回升,但通胀的整体形势将温和。

与此同时,央行的货币政策着力点正在转向结构调整,《报告》提出要:“实施好稳健中性的货币政策,并加强货币政策与其他相关政策协调配合,加快建设现代化经济体系,为供给侧结构性改革和高质量发展营造中性适度的货币金融环境”。由此可见,偏紧的货币政策似乎更有利于结构性改革的推进。

第二,宏观审慎政策全面实施预示着金融监管的收紧趋势。十九大明确提出“健全货币政策和宏观审慎政策双支柱调控框架”,为此《报告》对宏观审慎政策进行了全面阐述,从具体内容看,央行将:“着力防范化解重点领域风险。加强对企业债务风险、银行资产质量和流动性变化情况、房地产市场、互联网金融、跨境资金流动、跨行业跨市场风险等领域的风险监测和防范。”从最近的政策趋势看,房地产市场、互联网金融、资管业务无疑是整治的重点。而针对金融控股公司监管的制度框架也将逐渐完善。总之,更加严格的金融监管,将符合“服务实体经济、防控金融风险、深化金融改革”三大政策目标。

总之,无论是货币政策还是金融监管政策,政策偏紧的趋势将在2018年延续。当然,央行始终强调将通过“削峰填谷”维持流动性基本稳定,同时,“加强金融监管协调,统筹政策力度和节奏,防止叠加共振”,这说明资金市场偏紧、加强金融监管是一个缓慢渐进的过程。

资金市场的总闸门重现紧平衡

从资金市场的实际供应看,在经历三季度短暂的趋稳之后,紧平衡的趋势重新显现,具体表现在以下四个方面:

一是M2增速再创历史新低。M2增速虽然是央行货币投放、金融机构资产负债业务共同形成的结果,但仍是反映资金市场总闸门的关键指标。今年10月,M2同比增速在经过三季度末短暂回升后,再创历史新低8.8%(参见下图)。

从结构看,居民存款、企业存款增速都出现持续下降,其中居民存款的下滑,与居民贷款收缩,进而导致派生存款持续回落不无关系;企业存款的下降不仅与企业贷款的派生存款有关,还与非标、债券融资的持续萎缩密切相关;非银行金融机构存款同比增速虽然出现企稳回升,但主要是去年的低基数效应导致的,在金融去杠杆的大环境下,非银行金融机构存款长期低迷的趋势将持续。总之,在金融严监管和房地产严调控的背景下,明年M2增速将保持在8.5%-9%区间内波动。

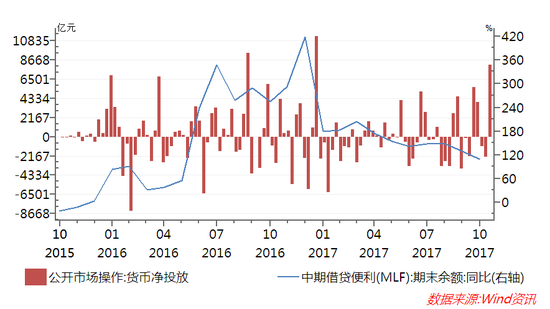

二是央行对资金市场的直接供应增速再现明显回落。从央行对资金市场的直接供应看,在公开市场操作中,6月16日至11月24日的5个多月内,公开市场操作净投放规模仅为8600亿元,而在此前的2个月内,净投放规模就高达7600亿元。与此同时,央行供应中期资金的重要渠道——中期借贷便利(MLF)增速同样出现了明显的下滑(参见下图)。总之,近几个月,央行对市场资金的整体供应,仍然处于持续偏紧的趋势中。

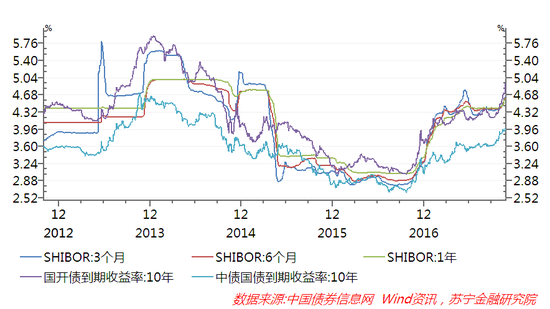

三是资金市场利率持续攀升。近期,十年期国债收益率突破4%,国开债收益率突破5%,从侧面印证了当前资金市场利率持续攀升,也引起了市场对本轮“债灾”的热烈讨论。事实上,今年以来资金市场利率的普遍回升,是稳健中性货币政策、金融强监管的必然结果,是市场利率的常态化回升。当前资金市场利率水平,仍未达到2014年上一轮清理整顿影子银行业务的前期高点(参见下图)。可以预见,在经济基本面仍较为健康情况下,央行防范系统性金融风险的政策目标,必然要求资金市场利率继续保持高位水平。由此,资金市场利率也不排除突破前期高点的可能性。

四是金融机构超额准备金率再创新低。超额存款准备金是金融机构存放在中央银行、超出法定存款准备金的资金,主要用于支付清算、头寸调拨或作为资产运用的备用资金,其规模和比率很大程度上反映了金融机构流动性紧张程度。央行在今年二季度货币政策执行报告中,认为我国超额存款准备金是趋势性下降与三方面因素有关:“一是支付体系现代化大大缩短了资金清算占用时间,基本消除了在途资金摩擦,降低了其他资产转换为超额存款准备金的资金汇划时间成本和交易成本。 二是金融市场快速发展使得商业银行有更方便的融资渠道,在需要资金时可以随时从市场融入资金,从而降低预防性需求。三是商业银行流动性管理水平和精细化程度不断提高,可以更加准确地预测流动性影响因素,降低了不确定性冲击的影响。”

然而,今年超准率创历史新低,9月末已降至1.3%(参见下图),除了上述趋势性原因外,还需要考虑以下两方面短期因素:一是央行稳健中性货币政策导致流动性投放大幅减少;二是金融严监管条件下资金需求转向表内,银行信贷增加,法定准备金缴纳增加必然会压低超准率。

企业和居民将受到哪些影响?

货币政策的稳健中性和资金市场偏紧必然会影响企业和居民的融资成本问题。最近一段时间,这一影响已经初露端倪。

对于企业而言,反映企业短期融资成本的票据转贴现利率在经历今年二季度短暂回落后,三季度以来再度回升,特别是11月末再度突破了4%。而金融机构针对企业的一般贷款利率已经连续上升了三个季度,三季度末已达到5.86%(参见下图),预计四季度和2018年上半年还可能延续上升的趋势。

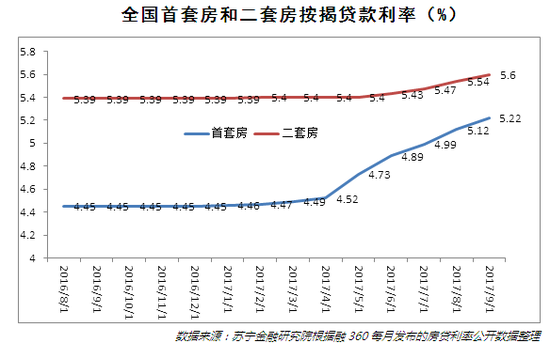

对于居民部门而言,影响最大的依然是按揭贷款利率不断攀升,获得贷款的难度也越来越大。从数据上看,至9月末,融360统计的全国首套房按揭贷款利率从4.45%连续上调至5.22%,二套房按揭贷款利率涨幅相对平缓,但仍从5.39%上升至5.6%(参见下图)。

全国首套房和二套房按揭贷款利率(%)

全国首套房和二套房按揭贷款利率(%)数据来源:苏宁金融研究院根据融360每月发布的房贷利率公开数据整理

根据苏宁金融研究院的前期研究,在当前房地产市场调控和利率市场化的大环境下,若仅考虑商业银行按照财务可持续原则开展按揭贷款业务,同时假设银行负债成本——银行理财产品收益率和同业存款利率保持窄幅波动,按揭贷款利率可能会缓慢上升到6.5%-6.8%的水平,无论是首套房还是二套房,按揭利率可能还有1.3个百分点左右的上升幅度。同时,贷款的审批周期也将越来越长,条件也越来越苛刻。