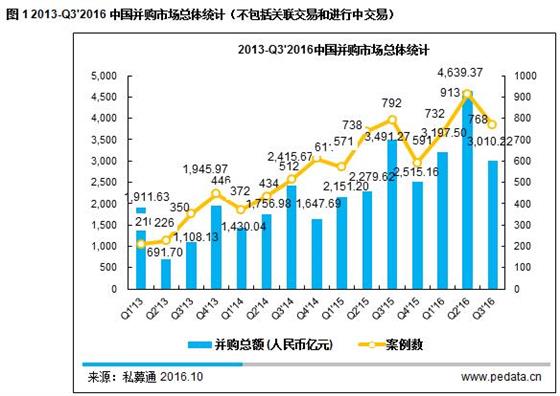

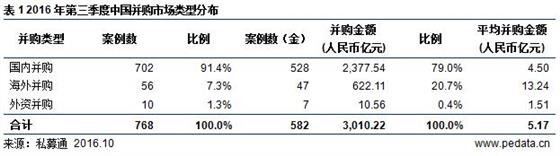

据清科集团旗下私募通统计,2016年第三季度中国并购市场共完成交易768起,同比下降3.0%,环比下降15.9%;披露金额的并购案例总计582起,共涉及交易金额3,010.22亿元,同比下降13.8%,环比下降35.1%,平均并购金额为5.17亿元。在政策托底、房市升温、简政放权等因素作用下,第三季度中国经济运行总体平稳,企业效益改善,“去产能、去库存、去杠杆”取得新进展,经济转型平稳进行,新兴产业并购整合持续活跃。从并购类型上看,2016年第三季度完成国内并购702起,涉及交易金额2,377.54亿元;海外并购56起,涉及交易金额622.11亿元;外资并购10起,交易金额共计10.56亿元。

另据清科集团旗下私募通数据显示,2016年开始同时第三季度尚在进行中的并购案例为4,127起,其中披露金额的3,396起案例涉及交易金额1.84万亿元,其中海外并购案例176起,涉交易金额5,380.21亿元。

政策收紧,并购市场整体降温

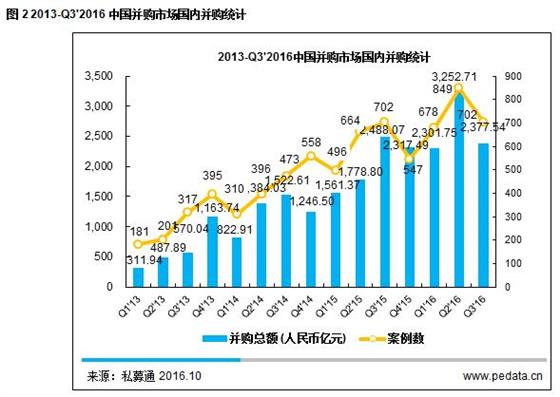

2016年9月修订后的《上市公司重大资产重组管理办法》正式实施,被称为史上最严的借壳新规,抑制投机“炒壳”行为,同时市场普遍认为对于传统行业收购互联网金融、VR等、游戏等新兴行业企业的交易行为,监管层在审核操作上也明显趋严,市场整体相较二季度增速放缓。2016年第三季度,中国并购市场共完成国内并购702起,较2015年同期持平,环比下降17.3%,在第三季度全部完成并购案例中占比91.4%,较二季度下降1.6个百分点,披露金额的528起案例共涉及交易金额2,377.54亿元,同比下降4.4%,环比下降26.9%。不过与此同时,企业借壳在新规实施前夕却不见减退迹象,规模排名前五的并购案例中有三起是借壳或保留原主营业务的“另类”借壳行为,未来随着政策的推进,相关的借壳可能也将随之减少。

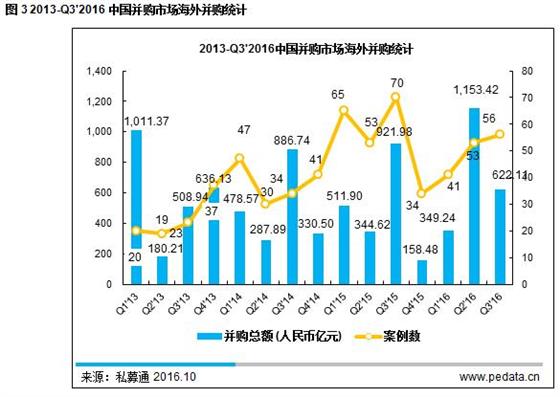

2016年第三季度已完成的海外并购完成情况创年内新高,共完成并购案例数56起,同比下降20.0%,环比上升5.7%,其中披露金额案例数47起,涉及交易金额622.11亿元,同比下降32.5%,环比下降46.1%。2016年以来,海外并购规模呈爆发增长趋势,但在并购热潮下,如中联重科收购美国工程机械企业特雷克斯、万达收购美国传奇影业均在今年宣告终止,相比于国内并购,海外并购交易终止带来的中间花费损失要更高,这也影响了部分企业出海并购的热情。尽管整体已完成的案例数方面仍然呈现上涨趋势,但是新宣布进行的海外并购相较于前两季度出现降温。

外资并购方面,2016年第三季度共有10起外资并购案例完成,较2015年同期下降50%;其中披露金额的案例数7起,共涉及金额10.56亿元,同比下降87.0%,环比下降95.5%。中国内在要素成本上升,人民币贬值等压力持续使得中国资产受青睐程度下降。

TMT并购持续活跃,借壳、支付牌照并购助推金融并购规模登顶

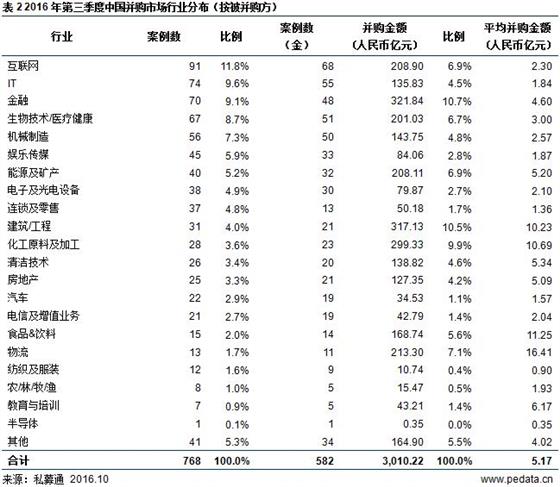

从行业分布来看,2016年第三季度中国并购市场完成的768起并购交易分布于互联网、IT、金融、生物技术/医疗健康等22个一级行业。从并购案例数方面分析,互联网行业一季度以91起交易,占比11.8%的成绩夺魁,滴滴收购UBER中国成为本季度互联网行业最大并购案,与此同时,能源、机械制造等行业企业也大量收购互联网行业企业以实现转型,不过随着监管对跨界并购趋严,相关案例未来可能会减少。IT行业完成交易74起,涉及交易金额135.83亿元,其中乐视收购酷派在本季度完成,成为规模最大IT类案例。金融行业排名第三,P2P及上下游公司依旧是目前资产荒情况下较受市场青睐的行业,值得一提的是对支付牌照公司收购活跃,美团点评收购钱袋宝、恒大地产收购集付通、美的收购神州通付均在本季度完成。

在并购规模方面,江海证券借壳哈投股份、华创证券“另类”借壳宝硕股份等大额并购案助推金融行业蝉联榜首,70起案例合计涉及交易金额321.84亿元。建筑/工程排名第二,涉及交易金额317.13亿元,主要原因是海航基础借壳海岛建设大大拉高了行业并购金额,该交易涉及金额260亿元,这也是第三季度最大规模的单笔交易。金融和建筑/工程行业也是本季度仅有的并购规模超过300亿元的行业,除此外,化学原料及加工、互联网、生物技术/医疗健康、物流并购规模也相对较高。

资本寒冬下并购成VC/PE关键退出渠道

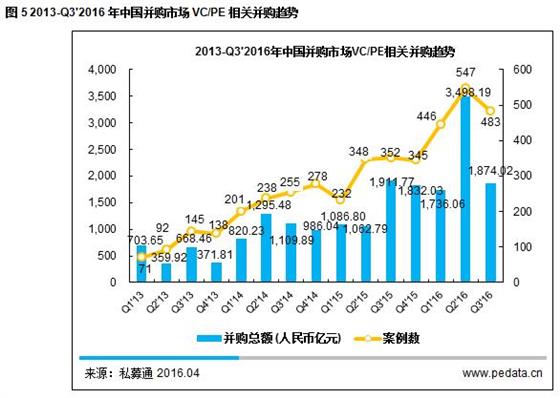

据清科集团旗下私募通统计,2016年第三季度共发生VC/PE相关并购交易547起,同比上升37.2%,环比下降11.7%;所有交易共涉及金额1874.02亿元,同比下降2.0%,环比下降46.4%。资本寒冬下,越来越多的互联网企业面临生存困境,许多投资方都积极推进企业参与并购重组,从而实现资本退出或减少“烧钱”,滴滴打车也在本季度成功收购UBER中国,在交易完成后,打车市场整体补贴明显减少。

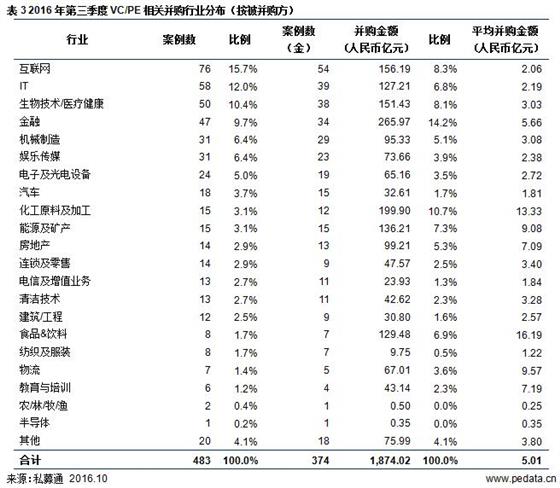

从行业分布方面,全部交易分布在互联网、IT、机械制造等22个一级行业。其中,同属TMT的互联网和IT及生物技术/健康医疗三大新兴行业分布前三,这也是目前VC/PE投资的热点行业,三大行业在VC/PE相关并购中合计完成案例数184起,涉及交易金额434.83亿元,占比分别高达38.1%和23.2%。除TMT外,机械制造、生物技术/健康医疗、金融并购也较为活跃。

本文由清科私募通原创,如需转载请注明出处